Pagamento corporativo

Bem-vindo ao nosso guia completo sobre pagamentos corporativos! Gerenciar as finanças de uma empresa envolve uma série de decisões estratégicas, e uma das mais importantes é a escolha do método de pagamento mais adequado para cada situação.

Inclusive, com a variedade de opções disponíveis, pode ser desafiador decidir as melhores opções para as necessidades específicas da sua empresa.

Por isso, neste artigo, vamos explorar os principais tipos de pagamento corporativo e os benefícios que cada um oferece, para que você possa tomar uma decisão informada e assertiva.

Vamos lá?!

O que é o pagamento corporativo?

O pagamento corporativo, como o nome já entrega, se refere ao processo pelo qual uma empresa liquida suas obrigações financeiras, tanto para fornecedores quanto para funcionários, clientes ou outras entidades comerciais.

Contudo, o que a maioria das pessoas não percebe, é que esse processo envolve uma grande variedade de métodos de pagamento, desde dinheiro em espécie até pagamentos com cartões corporativos, transferências bancárias e até mesmo o bom e velho cheque.

Além disso, o pagamento corporativo também engloba a gestão de despesas, incluindo o adiantamento e reembolso de funcionários, bem como a política interna de gastos da empresa.

Ou seja, quando abordamos este tema temos que considerar todo o contexto de controle financeiro no qual ele está inserido.

Não estamos lidando com uma simples compra isolada, muito pelo contrário, existe uma burocracia e prestação de contas em cada pagamento corporativo, para garantir que toda a operação esteja dentro do compliance da empresa.

Quais os tipos de pagamento corporativo?

Como falamos anteriormente, existe uma grande variedade de formas de pagamento disponíveis no mercado. Cada uma com suas próprias características e facilidades.

Com isso em mente, confira abaixo os tipos mais populares de pagamento corporativo, para entender as vantagens e limitações de cada método:

Dinheiro em Espécie

O dinheiro em espécie oferece uma série de benefícios significativos. Com sua flexibilidade imediata e aceitação universal, representa uma solução eficaz para despesas cotidianas de baixo valor.

Além disso, sua utilização não requer nenhum tipo de processamento adicional, o que simplifica muito o processo de gestão financeira.

No entanto, o dinheiro em espécie se torna problemático para o pagamento de valores muito altos, onde o volume de cédulas começa a ser muito grande e o risco de carregar todo esse dinheiro torna a operação inviável.

Assim, ao disponibilizar fundos físicos, a empresa possibilita que seus colaboradores realizem pequenas compras ou pagamentos em estabelecimentos que não aceitam outras formas de pagamento.

Reembolso de Despesas

O reembolso de despesas é uma prática na qual se permite que os colaboradores usem seus próprios recursos para despesas relacionadas ao trabalho.

Posteriormente, esses funcionários são reembolsados pela empresa, mediante uma solicitação de reembolso de despesas e todo um processo de prestação de contas.

Apesar de ser uma operação muito utilizada pelas empresas, o reembolso de despesas geralmente se torna burocrático, e pior que isso, exige que o funcionário inicialmente coloque o seu próprio dinheiro em jogo, criando um risco que a maioria das pessoas prefere não assumir.

Por esses motivos, o reembolso de despesas não é um método muito funcional e deve ser utilizado apenas em casos isolados em que realmente não existe alternativa.

Adiantamento de Despesas

Já o adiantamento de despesas é uma opção onde a empresa oferece acesso imediato a fundos para gastos futuros. Ou seja, o funcionário recebe os recursos da empresa antes de realizar a compra.

Poderíamos considerar, por exemplo, os pagamentos corporativos com dinheiro em espécie como sendo adiantamentos de despesas, visto que a empresa disponibiliza os fundos ao colaborador antecipadamente.

Entretanto, apesar do adiantamento eliminar o uso de recursos pessoais, ele também acaba gerando muita burocracia: desde processos de solicitação e aprovação de gastos até a coleta de comprovantes e prestação de contas.

Por isso, é aconselhável que a empresa não se torne muito dependente de adiantamentos, e busque métodos de pagamento mais estruturados e modernos.

Cartão de Crédito Corporativo

O cartão de crédito corporativo é uma ferramenta que facilita o controle de gastos e oferece flexibilidade de pagamento aos funcionários autorizados.

Com a possibilidade de receber recompensas ou benefícios adicionais, esse cartão é emitido pela empresa, e permite que os colaboradores façam compras no crédito e a empresa pague a fatura posteriormente, seguindo as políticas e limites estabelecidos.

Essa forma de pagamento corporativo já é mais estruturada do que as que vimos anteriormente, e oferece uma grande gama de funcionalidades e benefícios na parte de controle e gestão do orçamento.

Contudo, os cartões de crédito sempre trazem consigo o risco de endividamento e acúmulo de juros caso não se consiga pagar a fatura dentro do prazo.

Então, caso você opte por essa forma de pagamento, garanta que os limites de crédito dos cartões sejam compatíveis com os orçamentos previstos.

Cartão Pré-Pago Corporativo

Por sua vez, o cartão pré-pago corporativo oferece controle total sobre os gastos, visto que o carregamento dos fundos acontece antecipadamente, seguindo as demandas do orçamento.

Assim, com a possibilidade de estabelecer limites de gastos conforme necessário, essa modalidade elimina o risco de endividamento e proporciona uma gestão financeira mais eficiente.

No fim das contas, o modo de uso de um cartão pré-pago será muito parecido ao uso do cartão de crédito.

Porém, além da tranquilidade de não precisar se preocupar com juros, todo o processo de controle financeiro se torna mais eficiente e seguro, visto que os recursos são controlados antes da compra, ao contrário do que acontece no crédito.

Cartão Virtual

Já o cartão virtual é um novo método para realizar despesas corporativas. Com ele as empresas fazem pagamentos de uma maneira mais segura, personalizada e rastreável.

Como o nome sugere, esses cartões existem apenas online, mas funcionam da mesma forma e possuem as mesmas informações de um cartão físico:

- número do cartão;

- data de validade;

- código CVV.

Dessa maneira, cada cartão virtual pode ser de uso único, para um nível de segurança maior, ou de uso contínuo, para casos de compras mensais recorrentes.

Ou seja, os funcionários que usam esses cartões podem fazer pagamentos com toda a agilidade e facilidade de um cartão tradicional. Porém, com uma camada adicional de segurança e controle.

Para as empresas, que querem ter ainda mais controle sobre o limite de gastos de cada colaborador, por exemplo, vale o teste de um cartão virtual pré-pago corporativo.

Pix

Por fim, o Pix representa uma inovação no sistema de pagamentos eletrônicos, oferecendo transferências instantâneas e disponibilidade 24 horas por dia, 7 dias por semana.

Desenvolvido pelo Banco Central do Brasil, esse sistema reduz significativamente o tempo de processamento e os custos associados às transações financeiras, proporcionando maior agilidade e eficiência nas operações bancárias.

Conforme o Pix foi se popularizando, as empresas também começaram a utilizá-lo. Hoje chega a ser raro encontrar uma empresa que não utiliza essa forma de pagamento em algum ponto da sua operação.

Sobretudo, o Pix representa simplicidade e versatilidade nos pagamentos corporativos. Contudo, toda essa facilidade pode levar a descuidos com compliance e até mesmo fraudes.

Então, se você pretende utilizar o Pix, garanta que as regras e diretrizes para estes pagamentos sejam muito bem elaboradas.

Softwares de Gestão Financeira

Como vimos, cada tipo de pagamento corporativo oferece benefícios específicos, atendendo às necessidades e preferências individuais das empresas em termos de controle financeiro, praticidade e eficiência operacional.

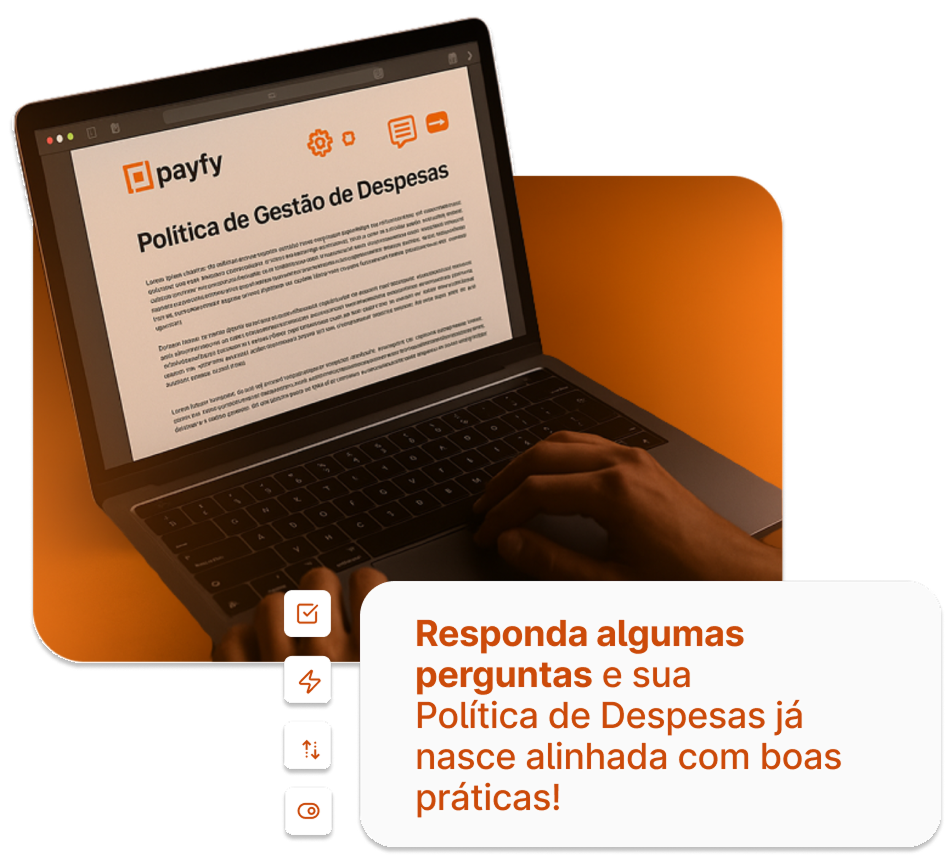

No entanto, há uma variável que ainda não mencionámos e que irá fazer toda a diferença para os pagamentos corporativos: os softwares de gestão financeira.

Em poucas palavras, um software de gestão financeira é uma ferramenta desenvolvida para ajudar empresas e indivíduos a administrar e controlar suas finanças de forma mais eficiente.

Esses programas simplificam as tarefas contábeis, como por exemplo:

- controle de caixa;

- planejamento financeiro;

- contas a pagar e receber;

- controle de estoque;

- gestão de ativos fixos;

- folha de pagamento;

- faturamento;

- conciliação bancária;

- e muito mais.

Assim, esses softwares oferecem uma variedade de recursos que permitem automatizar processos financeiros, organizar e analisar dados, gerar relatórios detalhados e tomar decisões com base em informações precisas e atualizadas.

Ou seja, ao utilizar essas ferramentas, as empresas podem acelerar suas operações financeiras, reduzir erros humanos, melhorar a integridade dos dados e obter uma visão mais clara de sua situação financeira.

No caso, os sistemas de gestão financeira podem variar em complexidade e recursos, desde soluções básicas para pequenas empresas até programas mais abrangentes e escaláveis adequados para grandes corporações.

Então não se limite, e busque a solução mais adequada para a sua realidade!

Até a próxima!

André Apollaro

Founder & CEO da Payfy

.png)

Assista agora

Assista agoraArtigos relacionados

.png)