Duplicata

Duplicata é um título de crédito bastante utilizado no Brasil como uma forma segura de garantir o recebimento de valores devidos em transações comerciais.

Por isso, é fundamental que as empresas conheçam bem essa operação e saibam como utilizá-la de forma adequada.

Então, para tirar todas as suas dúvidas sobre o tema, neste artigo, vou explicar o que é uma duplicata, como ela é utilizada nas operações de crédito e quais são suas principais características.

Boa leitura!

O que é uma duplicata?

Em poucas palavras, a duplicata é um título de crédito que representa uma dívida entre duas partes, muito utilizado no comércio brasileiro como forma de pagamento e garantia em transações comerciais.

Ou seja, é o documento emitido quando uma empresa vende produtos ou serviços a outra empresa, o qual contém a descrição do que está sendo vendido e seus valores.

A duplicata surgiu no Brasil no início do século XX, com a Lei Cambial nº 2041/1908, que regulamentou a emissão desse título de crédito.

Desde então, passou por várias mudanças legislativas, sendo a mais significativa a Lei nº 5474/1968, que definiu as regras para a emissão e negociação da duplicata mercantil.

Assim, ao longo dos anos, a duplicata se consolidou como um importante instrumento de crédito para as empresas brasileiras, contribuindo para o desenvolvimento do comércio e da economia do país.

Diferença e tipos de Duplicatas

Agora que já sabemos o que é uma duplicata, precisamos ter em mente que existem 2 tipos de duplicata:

- Duplicata mercantil: Utilizada para representar uma transação comercial envolvendo a venda de mercadorias ou produtos.

- Duplicata de Serviço: Utilizada para representar uma transação envolvendo a prestação de serviços.

Contudo, é importante destacar que, apesar de terem finalidades distintas, ambas as modalidades são regulamentadas pela mesma legislação e seguem as mesmas regras de emissão e negociação.

Como a duplicata é utilizada nas operações de crédito?

Como já vimos, a duplicata é um título de crédito bastante utilizado como instrumento de garantia em operações financeiras. Ou seja, ela pode ser negociada no mercado financeiro e ser utilizada como forma de obter recursos para quitar dívidas ou ampliar os negócios.

Porém, para entender melhor como utilizá-la, vou abordar primeiro como emitir esse documento na sua empresa.

Processo de emissão e aceite da duplicata

O processo para emitir uma duplicata envolve a elaboração de um documento que especifica os produtos ou serviços vendidos e seus valores, o qual é enviado para o comprador.

Então o comprador, por sua vez, deve aceitar a dívida e se comprometer a pagar o valor correspondente em uma data futura.

Após a aceitação, o documento é formalizado por meio da assinatura e então o mesmo é devolvido ao vendedor, que irá por fim emitir a duplicata finalizada:

- Elaboração do documento com descrição e valores;

- Envio para o comprador;

- Aceitação do comprador por meio da data de pagamento e da assinatura do documento;

- Retorno do documento ao vendedor;

- Emissão final da duplicata pelo vendedor.

É importante ressaltar que esse título de crédito possui força executiva, ou seja, caso o comprador não pague a dívida na data acordada, o vendedor poderá executar a dívida judicialmente, sem a necessidade de um processo de cobrança.

Duplicata como garantia em operações financeiras

Outra forma de utilizar a duplicata é como uma garantia em operações financeiras.

Nesse caso, o emissor da duplicata (vendedor) utiliza esse título de crédito como garantia para obter um empréstimo, por exemplo, recebendo então o dinheiro antes da data de vencimento, perante juros.

Além disso, a duplicata também pode ser utilizada como forma de antecipação de recebíveis. Por exemplo, uma empresa que vende seus produtos a prazo pode antecipar o recebimento dessas duplicatas, obtendo então recursos para investir em seu negócio.

Dessa forma, a utilização da duplicata como garantia em operações financeiras pode ser uma opção interessante para empresas que buscam obter recursos de forma mais rápida e com taxas de juros mais baixas do que as praticadas em outras modalidades de crédito.

Principais características da duplicata

Bom, já estabelecemos que a duplicata é um título de crédito utilizado em transações comerciais, que possui requisitos legais e formais que devem ser atendidos.

No entanto, vou abordar alguns elementos desse título de crédito que precisamos ter em mente para utilizá-lo.

Requisitos legais e formais

Em primeiro lugar, para que a duplicata seja válida, ela deve conter informações como:

- o nome e endereço do emissor e do sacado;

- descrição detalhada dos produtos ou serviços vendidos;

- valor da dívida;

- data de vencimento; e,

- assinatura do sacado.

Além disso, ela deve ser registrada em um cartório de títulos e documentos, garantindo assim a sua autenticidade e legalidade.

Direitos e obrigações do emissor e do sacado

O emissor da duplicata é responsável pela veracidade das informações contidas no título e pelo recebimento do valor da dívida na data de vencimento.

Já o sacado deve aceitar a dívida e pagar o valor correspondente na data acordada. Além disso, o sacado tem o direito de conferir a veracidade das informações contidas na duplicata antes de aceitá-la, evitando assim possíveis fraudes ou erros.

Prazos e vencimento

A duplicata tem um prazo máximo de 30 dias para ser aceita pelo sacado, já a data de vencimento pode variar de acordo com o acordo entre as partes.

Caso o sacado não pague a dívida na data de vencimento, o emissor poderá protestar a duplicata em um cartório de protesto, o que pode gerar restrições ao crédito do sacado.

Duplicata eletrônica e sua importância no mercado atual

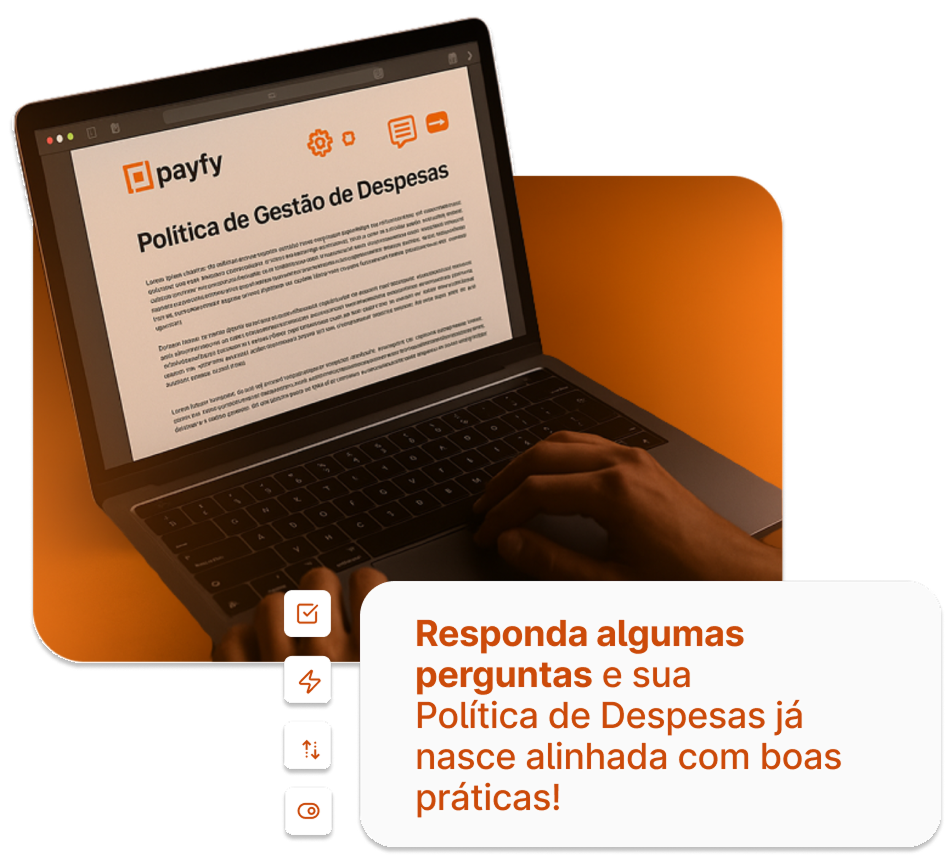

Com a evolução tecnológica, a duplicata eletrônica surgiu como uma alternativa à duplicata mercantil, oferecendo as mesmas características desse título de crédito, porém com a vantagem de ser emitida e negociada de forma digital.

Assim, ela tem se tornado cada vez mais importante no mercado atual, por agilizar o processo de emissão, aceite e negociação de duplicatas.

Funcionamento e vantagens da duplicata eletrônica

O funcionamento da duplicata eletrônica é semelhante ao da duplicata de papel, no entanto, a principal diferença é que - como o nome sugere - a eletrônica é emitida e negociada de forma digital, o que agiliza o processo de obtenção de recursos financeiros.

Em paralelo, existem também plataformas eletrônicas, que conectam empresas, bancos e investidores interessados em comprar e vender esses títulos de crédito.

As principais vantagens da duplicata eletrônica são a redução de custos e riscos associados à emissão e transmissão de títulos de crédito em papel, pois a segurança eletrônica garante a autenticidade e a integridade do documento.

Além, é claro, de ser mais rápida e eficiente, pois não requer o uso de papéis e impressoras.

Riscos e precauções ao utilizar duplicatas na sua empresa

Como qualquer instrumento financeiro, a duplicata apresenta riscos e imprevistos. Por isso, é importante tomar algumas precauções ao utilizar esse título de crédito:

Fraudes e falsificações

Um dos principais riscos associados à duplicata é a possibilidade de fraudes e falsificações, o que pode causar prejuízos tanto para o emissor quanto para o sacado.

Por isso, é fundamental que as informações contidas no título sejam precisas e verificadas antes da sua aceitação e negociação.

Sobretudo, a empresa deve ter um controle rigoroso sobre a emissão e circulação das duplicatas, evitando o aparecimento de títulos falsos ou duplicados.

Medidas preventivas e boas práticas

O ideal é adotar algumas medidas preventivas para evitar fraudes e garantir a segurança da transação, como por exemplo:

- verificação da autenticidade do documento;

- histórico do emissor e do sacado;

- uso de sistemas de segurança;

- contratação de serviços especializados em análise de crédito e risco.

Além disso, as empresas precisam se manter atentas à legislação que rege a emissão e circulação das duplicatas, a fim de evitar problemas legais e prejuízos financeiros.

Esse conteúdo foi útil para você? Não deixe de conferir também: Como emitir nota fiscal eletrônica: guia para sua empresa.

Temos conteúdos novos toda a semana de temas como gestão de despesas, cartões corporativos, estratégias de trabalho e muito mais.

Até a próxima!

Founder & CEO da Payfy

.png)

Assista agora

Assista agoraArtigos relacionados

.png)